Vstup do registra partnerov verejného sektora je strategickým krokom, ktorý môže podnikom poskytnúť množstvo príležitostí na rast a rozvoj. Tento článok má za cieľ vás krok za krokom previesť procesom, ako sa stať súčasťou tohto registra. Poskytne vám cenné poznatky o pochopení požiadaviek na oprávnenosť, postupe podávania žiadostí a výhodách, ktoré vám prináša členstvo v register partnerov verejného sektora. Bez ohľadu na to, či ste začínajúci podnik, malý alebo stredný podnik alebo veľká korporácia, tento komplexný sprievodca vám pomôže efektívne a účinne …

Manželské postele a ich dizajny

Manželské postele, známe aj ako plné postele, sú obľúbenou voľbou pre páry alebo pre jednu osobu, ktorá si želá dostatok priestoru na spanie.Manželské postele sa vyrábajú v rôznych dizajnoch a štýloch, ktoré vyhovujú rôznym estetickým a funkčným preferenciám. Existuje klasická manželská posteľ so štyrmi baldachýnmi, ktorá vyžaruje nadčasovú eleganciu a často je vyrobená z lešteného tmavého dreva, čo jej dodáva na vznešenosti. Pre tých, ktorí uprednostňujú jednoduchosť a minimalizmus, sú tu platformové manželské postele s čistými líniami a racionálnym dizajnom. Ak vás …

Sú vstavané skrine na mieru drahé?

Náklady na vstavane skrine na mieru ovplyvňuje niekoľko faktorov, počnúc rozmermi. Šatníky na mieru sú navrhnuté tak, aby dokonale zapadli do prideleného priestoru, a čím rozsiahlejšie alebo zložitejšie sú rozmery, tým vyššia môže byť cena. Významnú úlohu pri určovaní ceny zohrávajú aj materiály zvolené na projekt. Vysokokvalitné tvrdé drevo alebo luxusné povrchové úpravy, ako napríklad lesklá dyha alebo sklenené čelá, výrazne zvýšia cenu. Naopak, výber skromnejšieho materiálu, ako sú drevotrieskové dosky, by mohol udržať náklady nižšie. Ďalším dôležitým faktorom, ktorý treba zvážiť, je …

Investičné zlato – ako určiť jeho kvalitu?

Určenie kvality investičné zlato sa zväčša odvíja od dôkladnej a starostlivej fyzickej prehliadky, ktorá slúži ako prvotný a základný postup overovania. To zahŕňa posúdenie základných aspektov, ako je hmotnosť zlata, jeho rozmery a najdôležitejší faktor, úroveň rýdzosti. Hmotnosť a rozmery sa dajú pomerne jednoducho zmerať pomocou priemyselne schválených váh a nástrojov. Určenie úrovne rýdzosti si však vyžaduje špecializovanejšie odborné znalosti. Rýdzosť zlata, vyjadrená v karátoch, znázorňuje podiel čistého zlata zmiešaného s inými kovmi, čo ovplyvňuje jeho hodnotu. Bežne sa investičné zlato dodáva v …

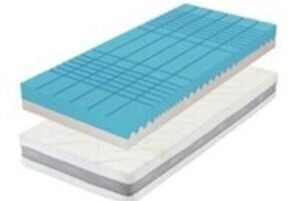

Penové matrace a ich vlastnosti

Viete, čím sú typické penove matrace? Pamäťová pena, ktorá sa často používa v matracoch, je osobitný typ peny známy svojou schopnosťou prispôsobiť sa tvaru tela, čím poskytuje výnimočnú podporu a úľavu od tlaku. Keď sa ponoríte do matraca z pamäťovej peny, reaguje na teplo a tlak vášho tela, vďaka čomu sa pena vytvaruje okolo kontúr vášho tela, a tým vás uloží do individuálnej zóny pohodlia. Táto jedinečná vlastnosť odlišuje matrace z pamäťovej peny a ponúka používateľom prispôsobený, pohodlný spánok. Pena sa len …

Zapustený bazén vám pomôže užiť si leto tak, ako sa patrí

So stúpajúcim teplom ortuti a predlžujúcimi sa dňami sa leto nepochybne dostáva do popredia. A čo môže byť lepšie ako prekonať horúčavy a užiť si toto žiarivé obdobie kúpaním sa vo vlastnom osviežujúcom bazéne? Vitajte v našom najnovšom článku s názvom “Leto v plnom prúde s bazénom v zemi”. Pripravte sa na ponorenie sa do sveta letných radovánok, pretože preskúmame obrovské výhody, úžasné štýly, tipy na údržbu a nádherné aktivity pri bazéne, ktoré sú spojené s vlastníctvom zapusteného bazéna, vy neviete aký je …

Upratovanie domácnosti v Bratislave je mimoriadne žiadané a nestojí veľa

Cítili ste sa v poslednom čase preťažení neustálym neporiadkom vo vašej domácnosti? Začínajú sa vám každodenné upratovacie práce hromadiť a je toho na vás priveľa? Je pochopiteľné, že sa cítite frustrovaní, keď máte veľa práce a zdá sa, že nestíhate všetko. Zanedbávanie povinností pri upratovaní však môže viesť k ešte väčšiemu pocitu chaosu a stresu. V tomto článku sa budeme venovať niektorým užitočným tipom a trikom, ktoré vám pomôžu udržať si prehľad v upratovaní, aj keď máte pocit, že toho máte veľa alebo …

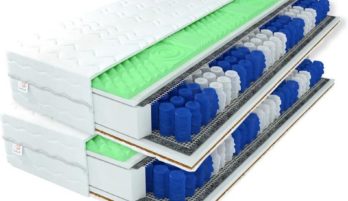

Taštičkové matrace – pohodlné a kvalitné matrace

Hľadáte kvalitný a zároveň pohodlný matrac? Ak áno, taštičkové matrace pre vás budú tou správnou voľbou. Taštičkové matrace majú skvelé vlastnosti, ktoré nemá každý typ matraca. Vďaka taštičkám umiestneným vo vnútri týchto matracov je zabezpečená ich maximálna pohodlnosť. Taštičky v matracoch zabezpečujú to, že matrac sa plne prispôsobuje polohe tela, čo pôsobí veľmi príjemne a pohodlie. Práve pohodlie je počas spánku veľmi dôležité. Od toho, ako pohodlne sa na matraci cítite, sa odvíja aj na kvalite vášho spánku. Kvalita spánku je zas významný …

Nehanbite sa využiť profesionálne opatrovanie detí Bratislava

Deti sú naša budúcnosť, bezpochyby sú deti radosť, avšak aj ten najoddanejší rodič si niekedy potrebuje zobrať obrazne povedané dovolenku aby načerpal novú energiu, silu a hlavne aby prišiel na iné myšlienky. Opatrovanie deti Bratislava sa však môže hodiť aj vtedy, keď potrebujete pravidelne, či nepravidelne chodiť do práce a vaše deti nemajú v tom čase kde alebo s kým byť. O tom, že jasličky a škôlky v dedinách ale aj v mestách sú plne obsadené, nemusíme asi moc hovoriť, tí, ktorí skúšali …

Garážové dvere môžu byť súčasťou vašej garáže

Každé garážové dvere sú riešené dvoma spôsobmi, a to buď sú súčasťou steny garáže, teda sú namontované ako bežné dvere, napríklad na vašom rodinnom dome. Druhou možnosťou sú garazove dvere, ako súčasť brány, teda sú priamo zabudované na vašej garážovej bráne, čo so sebou prináša mnoho výhod, poďme sa na ne spoločne pozrieť. Nie každý má možnosť vybudovania si alebo kúpy garáže, ktorá je priestranne veľká a teda bolo by možné do tohto priestoru okrem garážovej brány zabudovať aj garážové dvere. Ak …

Fotovoltaické systémy a výkup elektřiny cena

Solární energie se již v současnosti využívá ve více domácnostech. Svědčí o tom nárůst instalovaných solárních panelů na střechách mnoha rodinných domů. A nejen domů. Solární panely jsou již instalovány také na mnoha objektech sloužících k podnikání jako hotely, penziony nebo sportovní haly. A je to velmi moudré řešení. Solární energii vyrábějí solární panely ze slunce jako obnovitelného zdroje energie. Dá se říci, že je to zelená energie. Vstupní investice, kterou domácnost do tohoto systému vloží, se průměrné čtyřčlenné rodině vrátí do devíti …

Jak z půdní vestavby vytvořit plnohodnotný domov?

Pokud i vy hledáte způsoby, jak využít prostor, který vám váš rodinný dům nabízí na maximum, měli byste začít uvažovat například i o půdní vestavbě. Ty již v současnosti nabízejí mnoho výhod, avšak za největší lze považovat to, že si dokážete vytvořit plnohodnotný domov. Za další výhodu, které půdní vestavby nabízejí lze považovat i to, že oproti přístavbě nebo nástavbě domu se jedná o ekonomičtější variantu. Jak z takové stavby vytvořit plnohodnotnou domácnost? Pokud uvažujete o půdní vestavbě, prvotní krok by mělo představovat …

Makovník je sladká a zdravá dobrota

V súčasnosti mnohé výskumy poukazujú na to, že jedlo má výrazný vplyv na celkovú fyzickú a psychickú pohodu človeka. Samozrejme, že sú aj iné faktory, ktoré ovplyvňujú zdravie človeka, ale kvalita potravín má naň zásadný vplyv. Preto ak chcete mať pevné zdravie a dožiť sa čo najvyššieho veku, mali by ste si všímať čo máte na tanieri. Výber potravín je naozaj pestrý, nakoľko je možné dostať sa aj k surovinám, ktoré sa nevypestujú v našom podnebnom pásme. Hoci je zaujímavé spestriť si jedálniček …

Mikroplasty sú všade okolo nás

Životné prostredie a ekológia je stále viac skloňovanou témou. Na našej planéte žije v súčasnosti už 8 miliárd ľudí, pričom každý z nás vyprodukuje určité množstvo odpadu. Je potrebné začať od seba a začať si životné prostredie vážiť, aby sme mali čo zanechať ďalším generáciám. Jednou z obrovských hrozieb pre životné prostredie sú plasty a mikroplasty. Výrobou prvých plastových materiálov došlo k veľkému posunu. Nebolo potrebné kupovať nápoje v sklenených fľašiach, krájané potraviny sa začali baliť do jednorázových plastových materiálov, nápoje a …

Spoľahlivý inštalatér v Bratislave vám opraví pokazené potrubie

Každý, kto má vo svojej domácnosti vodu, má vo svojej domácnosti aj potrubia, bez tých to jednoducho nejde. Inštalatér Bratislava je osoba, ktorá je kompetentná k tomu, aby vám opravil poškodené alebo prasknuté potrubie, samozrejme aj iné veci, ale ak akurát riešite poškodené potrubie, volajte inštalatéra aby vašu škodu čo najrýchlejšie uviedol do pôvodného stavu. Taký bežný deň, robíte činnosti, ktoré robíte bežne avšak zrazu začujete syčanie, prípadne kvapkajúcu vodu, alebo v tom horšom prípade máte zrazu nohy vo vode, áno takto vyzerá …